德州5分钟成交超71亿元!多只债券ETF成交异动 大资金扫货迹象明显

德州专题:长钱再增500亿元 险资私募陆续入场 对A股整体预期乐观

德州 炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

6月3日,多只债券ETF成交显著放量,频现大单。其中,南方上证基准做市公司债ETF短短5分钟成交额即超过71亿元,全天成交额创上市以来新高。

德州 数据显示,5月以来,超400亿元涌入债券ETF,当前债券ETF总规模逼近3000亿元。近日,9只债(🐤)券ETF获准成为通用质押式回购担保品。在业内人士看来,这有助于提(🦍)高资金使用效率,进一步提高债券ETF的吸引力。

德州 多只债券ETF成交异动

德州 多只债券ETF成交异动,大资金扫货迹象明显。

具体来看,10:16—10:21,南方上证基准做市公司债ETF成交突然放大,达到71.3亿元。该ETF全天成交额为93.31亿元,创上市以来新高。

德州 成交额突然显著放大(🚬)的还有海富通上证基准做市公司(🐢)债ETF,9:51—10:00,仅9分钟时间,成交额达到52.25亿元,该ETF全天成交额为67.24亿元。

德州 全新妙想投研助理,立即体验

类似的还有华夏上证基准做市公司债ETF,该ETF全天成交额为65.12亿元,创上市以来新高。其中,10:02—10:15,华夏上证基准做市公司债(👮)ETF成交额达到38.45亿元。

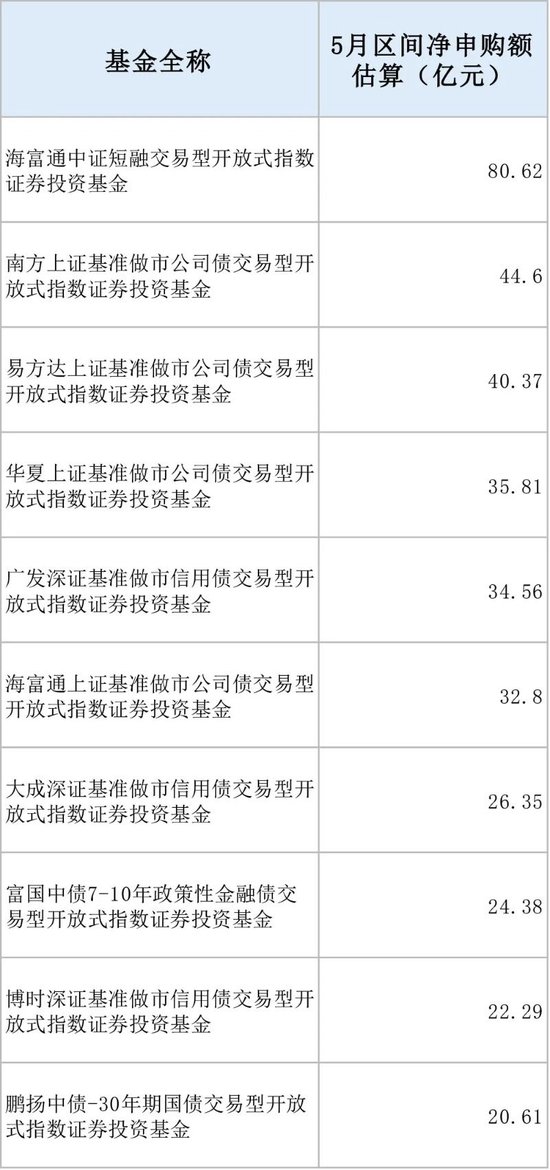

值得注意的是,近期大量资金涌入(👡)债券ETF。据Choice测算,5月以来,截至5月30日,债券ETF净申购额合计达到(🍓)409.54亿元。具体来看,海富通中证短融ETF净申购额为80.62亿元,南方上证基准做市公司债ETF、易方达(🖤)上证基准做市公司债ETF净申购额都超过40亿(🙌)元。

随着资(🎺)金的持续涌入,债券ETF总规模迭创历史新高,达到2892.28亿元,距离3000亿元仅一步之遥。从单只产品看,“巨无霸”债券ETF频现,富国中债7—10年政策性金融债ETF规模(🍤)为480.21亿元,海富通中证短(🈂)融ETF规模为451.74亿元。

债券ETF规模缘何快速攀升?海富通基金表示,债券ETF规模的持续增长,或得益于市场需求等多重因素的共同推动(🔂)。一方面,债券ETF作为资产配置的重要工具之一,具备风险收益特征清晰、底层资产透明以及仓位稳定等突出优点,能够满足各类型投资者的多样化配置需求。另一方面,债券ETF还具备较高(👸)的灵活性和流动性,不仅投资ETF的门槛较低,且操作十分便利,采用T+0交易机制,为中低风险偏好的投资者提供了高效便捷的投资工具。

信用债ETF迎利好

(🕯) “近期大资金扫货债券ETF迹象明显。”沪上某基金研究员表示,随着信用债ETF后续开展通用质押式回购交易(💬),将吸引更多资金涌入。

梳理发现,3月21日,中国证券登记结算有限责任公司(以下简称“中国结算”)发布《关于信用债券交易型开放式指数基金产品试点开展通用质押式回购业务有关事项的(👅)通知》,多家基金公司启动了旗下信用债ETF作为通用质押式回购担保品的申请。

据悉,5月(🚥)29日,易方达基(🏇)金、博时基金、海富通基金等旗下8只基准做市信用债ETF,以及平安中债-中高等级公司债利差(🛸)因子ETF已收到中国结算下发的同意函,允许其作为通用质押式回购担保品。这也是市场上首批可作为通(🦑)用质押式回购担保品的信用债ETF,即将正式开展通用质押式回购业务。

德州 “对信用债ETF而言,入库质押有助其提升市场流动性、产品规模(🌨)与交易活跃度。对投(🎛)资者而言,信用债ETF纳入回购质押库后,将进一步便利投资者进行流动性管理,满足多样化的投资交易需求。”海富通基金表示。

在易方(🏚)达基金固定收益特定策略投资部李一硕看来,信用债ETF后续开展质押式回(🎣)购业务,将有利于投资者提高资金使用效率、拓宽融资渠道、丰富投资策略,在合适的资金利率水平(👮)下提高投资收益。同时也将进一步提升基准做市信用债ETF的投资价值,吸引更多投资者积极参与,为信用债ETF市场带来实质性利好。

德州 博时基金基金经理张磊认为,投资者可以通过信用债ETF质押功能,场内融资放大收益,力争增厚回报。相比于传统的交(📫)易所流动性管理工具(货币ETF)有显著优势。同时,可借助交易所质押的便利性。信用债ETF质押在交易所进行,操作简单便捷、风险较低、交易成本低,尤其适合有场内投资需求的客户。从流动性角度看(🚳),信用债ETF场内(🎙)流动性明显好于单只公司债。

德州 (文章来源:上海证券报)

相关链接:

- 推荐“楚风烈”上海展出,呈现最大楚墓追回的精品文物

- 场面震撼!贵州施秉千名壮汉抬龙舟

- 全国爱眼日 青光眼看东西是青色的吗?

- 红披风再现:DC 影业首部大银幕作《超人》内地定档 7 月 11 日上映

- 《GTA》前制作人新作《心之眼》上线不久遭大量用户吐槽,工作室将“通宵加班”修 bug

- 华为首款 5G 智能手表正式发布:搭载 X-TAP 智感窗,开启健康新场景

- 中国官方发布打击非法集资犯罪案例 有不法分子非法吸存逾50亿

- 挖掘文献里的抗战图像记忆 “红色印迹”主题展在上海开幕

- 英国法院警告:律师若引用虚假的 AI 生成内容,可能面临严厉处罚

- 含 100% 鲜花精油:奥妙香氛洗衣液 38.6 元起 13.2 斤狂促(商超 93 元)

相关新闻

- 德州美国法官裁定特朗普部署国民警卫队非法,联邦政府上诉详细阅读

中新网6月13日电 据美联社报道,美国一名联邦法官当地时间12日发布了一项临时限制令,指示美国总统特朗普将国民警卫队的控制权交还给加利福尼亚州。...

2025-06-1511

- 德州印度失事客机载242人 型号为波音787-8详细阅读

新华社新德里6月12日电 印度航空公司12日证实,当天在古吉拉特邦艾哈迈达巴德机场附近坠毁的客机载有242名乘客和机组人员,其中包括169名印度公...

2025-06-1520

- 德州华熙生物深夜发文回怼巨子生物:国货品牌的可信度基础,不能建立在学术名称与概念滥用之上详细阅读

6月14日,华熙生物今日晚间发文《关于透明质酸和重组胶原蛋白的传言与真相》,再度回应近期与巨子生物之间的风波。 有传言说华熙生物上述举措是基于...

2025-06-1520

- 德州阿维塔科技副总裁雍军:人口在哪,消费就在哪详细阅读

专题:2025轩辕汽车蓝皮书论坛 2025第十七届轩辕汽车蓝皮书论坛于2025年6月13日-15日在广州举行。阿维塔科技副总裁雍军出席并演讲。...

2025-06-1528

- 德州市场监管总局:进一步加强网络销售消费品召回监管详细阅读

中新网6月13日电 据“市说新语”微信公众号消息,近日,市场监管总局发布《市场监管总局关于进一步加强网络销售消费品召回监管的公告》(以下简称《公告...

2025-06-1531

- 德州杭州警方通报“女生在万象城遭劫持”案件详细阅读

中新网6月14日电 浙江杭州市公安局上城区分局14日晚在官方微信公众号发布警情通报称:关于网传“女生万象城遭挟持”信息,系公安机关正在侦办的一起案...

2025-06-1533

- 德州多次未经允许外出,“素媛案”凶手赵斗淳再次被拘留详细阅读

中新网6月13日电 据韩媒报道,韩国水原地方法院安山分院近日对“素媛案”罪犯赵斗淳签发拘留令,将对其进行精神评估。资料图:赵斗淳。...

2025-06-1539

- 德州贵州:小产业“储存”大能量 民营经济助力实现集群效益详细阅读

中新网贵州惠水6月14日电 (罗继秀 刘美伶)装袋、封口、打包运输......日前在贵州省黔南布依族苗族自治州惠水县一家“米”产业生态数智化企业生...

2025-06-1551